ベンチャー企業の株式評価方法_DCF法について

非上場会社の株式の価値(1株当たりの株式価値)を算定するためには、企業の事業価値を算定することになりますが、今回はベンチャー企業が、特にファンドから資金調達する際の事業価値に利用されるDCF法を、以下にまとめました。

ベンチャー企業の株式評価でDCF法を利用する理由

ベンチャー企業の場合には成長倍率も高いが、その反面ビジネスが破綻するリスクも高いため、類似会社比較法(マルチプル法)の平均的な企業価値を利用した事業価値算定方法はそぐわないと考えられます。

また、特にベンチャー企業が資金調達する際には赤字となっていることから、将来的な成長を前提とした株式評価が必要になり、将来の収益を参考にするDCF法が望ましい方法であると一般的には考えられています。

なお、ベンチャー企業では投資家の期待利回りとして内部収益率(IRR:Internal Rate of Return)を割引率として採用する事が、他社との差別化を図って成長が期待されるベンチャー企業の存在意義と照らしても本質的にも適当であると考えられます。

DCF法を利用した事業価値算定に必要な要素

DCF(Discounted Cash Flow)法を利用した事業価値の算出には、各年度のFCFと割引率が必要になります。

上述したように、ここでは割引率には内部収益率を利用します。また、予想できる事業計画後の事業価値であるターミナルバリューも必要となります。

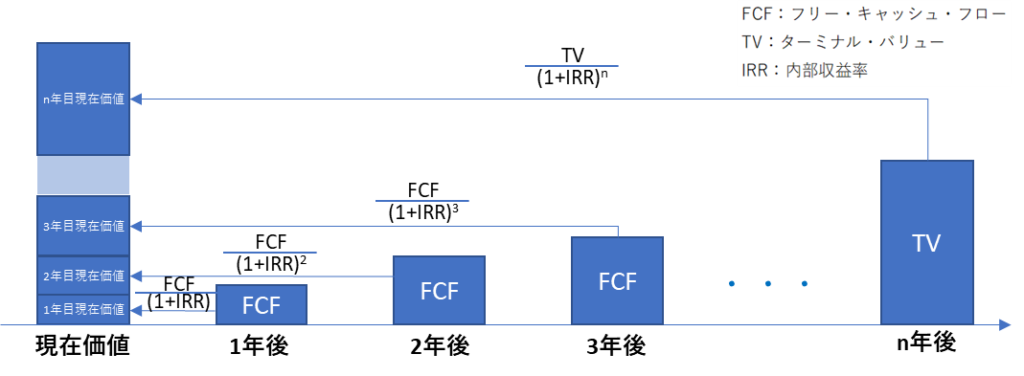

DCF(Discounted Cash Flow)法とは

将来キャッシュフローを現在価値に割り引いて事業価値を評価する手法であり、現在の投資金額に対し将来のリターンすると想定するキャッシュを予想する方法。予想される将来のキャッシュフローを割引率に1を足した数字を年数でべき乗した数字で割って算出するものであり、以下のイメージで現在価値を算出します。

FCF(Free Cash Flow)とは

FCFは一般的に以下の式で算出します。

FCF=『営業キャッシュフロー』-『投資キャッシュフロー』+「減価償却費」

なお、将来の各キャッシュフローは事業計画を基にした予想P/L、B/Sから算出されるため、高い精度を要し、公認会計士による財務DDやビジネスDDを通して、その信頼性を確かめることになります。

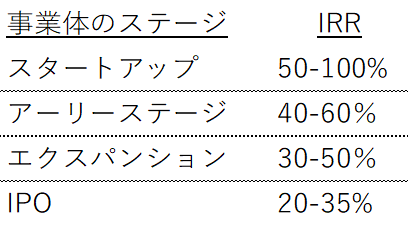

割引率に利用するIRR(Internal Rate of Return)について

AICPA:米国公認会計士協会の公表物Practice Aid “Valuation of Privately-Held-Company Equity Series Issued as Compensation”を参考にするとIPOフェーズのベンチャー企業では概ね20~35%が想定されると考えられます。

TV(Terminal Value)について

TVとは、事業計画の最終年度以降に生じるフリーキャッシュフロー(FCF)を現在価値で示した総計のことである。TVには継続価値以外に清算価値もありますが、ベンチャー企業は成長を前提としている以上は継続価値を利用。なお、継続価値算定に際しては、会社の成長率を加味する場合としない場合があり、以下の算式で求めます。

成長率としては、インフレ率を用いたり、保守的にゼロで算定したりします。

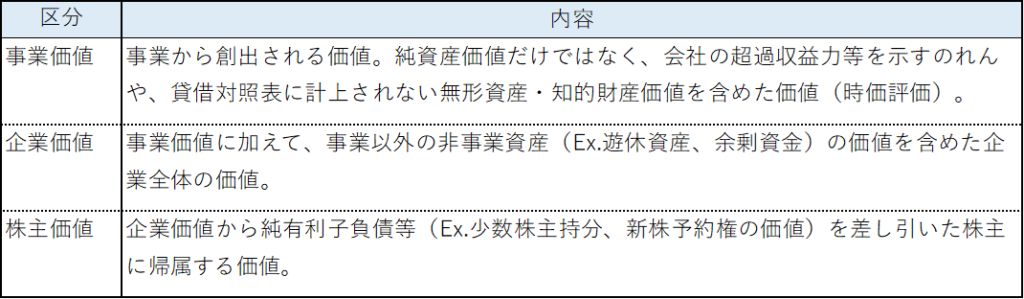

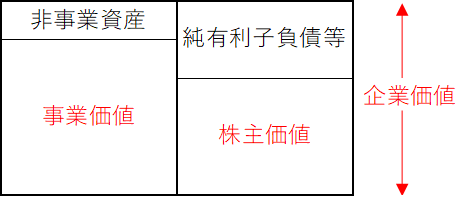

(参考)企業価値と事業価値、株主価値について

XX価値という似ている単語が出てきますが、区分して理解する必要があるので以下で整理します。

3つの価値の定義と貸借対照表による範囲のイメージ図は以下の通りです。

これらの単語が出現した際には、まずはどこの価値を指しているのかイメージすることで、理解できるようになると思います。

最後に

事業価値を算定に関して、中小企業のM&Aにおいては年倍法(純資産+3~5年の営業利益)を利用するということもあり、正解はないものの、ステージにかかわらず、客観的にも納得できる金額を算定するには、高度な分析や多くの財務データを利用することが必要になります。なお、非上場株式の相続目的とした場合には、今回紹介したDCF法ではなく、①類似業種比準方式または②純資産価額方式、③配当還元方式といった評価方法を用いることになります。

ステージによってその対応も含め多様になりますので、ご検討に際して悩まれましたら、うみもと公認会計士事務所へお気軽にお問い合わせください。